「20代で生命保険に入るべきなのか?」

「20代の自分に生命保険は必要?」

就職して収入が安定し始める時期や、結婚・出産を控える時期に多くの20代が抱く疑問です。実際、最新の統計では20代の保険加入率はまだまだ低めです。しかし、20代は生命保険が「必要な人」と「まだ不要な人」がはっきり分かれる世代でもあります。

この記事では、独立系ファイナンシャルプランナーが、20代の生命保険について徹底解説します。最新の加入率や保障内容の選び方なども、詳しく紹介しているので、ぜひ参考にしてみてください。

- 20代の保険加入率の実態

- 20代で生命保険に加入するメリット・デメリット

- 20代のライフステージごとに必要な保障と選び方

- 20代が生命保険に加入する際に注意しておくポイント

- 生命保険について20代のよくある質問(FAQ)

読み終える頃には、「自分は保険に入るべきか」「どんな保障が必要か」が判断しやすくなるはずです。

尼崎市のFP相談なら、W&D-Writer&Design-がおすすめです。シミュレーションによって、お金の動きを「見える化」するため、最適な保障内容の生命保険をご提案しています。

ライフプランに合わせて、無理のない生命保険の選び方で迷ったら、お気軽に無料相談をご活用ください。

\ 尼崎市 ファイナンシャルプランナー /

20代の生命保険加入状況とは?

20代の友人・知人は、生命保険に加入しているのか疑問に思ったことはないでしょうか。とくに、生命保険への加入を勧められると、「みんな入っているもの?」と考えるきっかけになるようです。

そこで、20代の生命保険加入状況を紹介します。

最新の統計からみる20代の生命保険加入率

生命保険文化センター「2024(令和6)年度 生命保険に関する全国実態調査」によると、以下のような結果が出ています。

| 生命保険加入率 | 全年代 | 20代 |

|---|---|---|

| 世帯主 | 89.2% | 69.5% |

| 単身世帯 | 45.6% | 27.8% |

世帯主としての責任を感じる20代は約70%の人が、何らかの生命保険に加入しています。一方、単身世帯の20代では加入率が27.8%と低く、4人に1人程度しか加入していないことが分かります。

全年代の生命保険加入率と比較すると、20代の加入率は低水準です。背景には、20代は他の世代に比べて社会人歴が浅く、保険に加入する経済的余裕がないことが挙げられます。若くて健康な人が多いため、ケガや病気に対する意識の低さも否定できません。

とはいえ、若年層が保険離れをしているとは言い切れず、20代も必要に応じて生命保険でリスクに備えていると考えられます。現時点で人生プランが未定であっても、将来を見据えて不測の事態に備える実直さも垣間見えます。

【20代の平均保険料】生命保険にいくら払っている?

生命保険は、目に見えるものではなく、リスクに備える保障です。そのため、生命保険の価値は実感しにくく、保険料設定の困る人も多いことでしょう。

20代が実際に支払っている保険料は、以下のとおりです。生命保険に加入する際は、参考にしてみてください。

| 年間払込保険料 | 全年代 | 20代 |

|---|---|---|

| 12万円未満 | 17.8% | 30.1% |

| 12~24万円未満 | 19.3% | 31.5% |

| 24~36万円未満 | 15.7% | 9.6% |

| 36~48万円未満 | 9.9% | 5.5% |

| 48~60万円未満 | 6.7% | 4.1% |

| 60~72万円未満 | 4.1% | 4.1% |

| 72~84万円未満 | 1.6% | 0.0% |

| 84万円以上 | 5.2% | 1.4% |

| 不明 | 19.8% | 13.7% |

20代が支払っている生命保険年間料は、最も大きな割合を占めているのが12万円~24万円未満で、月額にすると約1~2万円です。健康な20代なら、比較的手頃な保険プランが多いにもかかわらず、意外とも言える年間保険料です。

しかし、月額約1~2万円の保険料は、これから迎えるライフステージの変化を意識した保険料と推測できます。

次に多い20代の保険料群は、年間12万円未満です。単身世帯では手頃な保障内容を選ぶ傾向があり、最近では積立を意識してNISAなどを活用した投資に資金をまわす人も目立っています。

20代が生命保険に加入するきっかけ

20代が生命保険に加入する際には、以下のようなきっかけがあるようです。

- 家族や友人に勧められたから

- 就職したから

- 結婚したから

- 子どもが生まれたから

20代のうちは「健康に自信があるから大丈夫」「金銭的に加入する余裕がない」などの理由から、生命保険の必要性を感じにくい年代だと言えるでしょう。しかし、20代だからこそ、病気の進行が早いことやアクティブな活動でケガをしやすいなど、注意しておく必要があります。

また、20代はライフステージの変化により、人生の転機が非常に多い年代です。世帯主の20代が生命保険に加入している背景には、リスクや不安を可能な限り生命保険で排除し、自分や家族を守るという将来への強い意思がうかがえます。

20代が生命保険に加入するメリット

20代が生命保険に加入したときのメリットは3つです。

「なぜ20代に生命保険が必要なのか」という疑問にもつながるため、ぜひ参考にしてみてください。

保険料が安い|年齢が低いほど有利

20代が生命保険に加入するときは、30代や40代と同じ保障内容に設定しても、割安な保険料で加入できるメリットがあります。

生命保険の保険料は、3つの要素から成り立っています。

| 生命保険の保険料を決める要素 | 概要 | 特徴 |

|---|---|---|

| 予定死亡率 | 統計データから予測する将来の死亡率 | ・高ければ保険料が高くなる ・低ければ保険料が安くなる |

| 予定利率 | 保険会社が運用によって予想される収益率 | ・高ければ保険料が安くなる ・低ければ保険料が高くなる |

| 予定事業費率 | 保険会社の運営経費 | ・高ければ保険料が高くなる ・低ければ保険料が安くなる |

20代・30代・40代で比較すると、一般的に年齢が高いほど死亡率は高くなります。そのため、若年層の20代は30代や40代よりも安い保険料で加入できる仕組みです。病気やケガに対しても同様に、30代や40代は、20代に比べて健康リスクが増加するため保険料が高くなってしまいます。

また、生命保険の種類によっては、年齢が1歳でも若いうちに加入することで、将来的に経済的負担の軽減が見込めることも大きなメリットです。

たとえば、終身型の生命保険(※1)や個人年金保険は、契約時に定めた保険料が変わることはありません。割安な保険料で加入できる20代なら、同じ保障内容でも30代になってから加入するよりも、総額が安く済むケースがあります。

(※1)医療保険・がん保険を含む

健康なときに加入できる|審査が通りやすい

健康状態は人それぞれですが、20代は比較的健康な人が多く、生命保険加入時の審査が通りやすいメリットがあります。

一般的に、生命保険に加入するためには、健康状態や既往歴の申告が必要です。生命保険は相互扶助の精神であるため、病気やケガ、死亡リスクの高い人は、加入を断ったり保険料を高く設定したりして、加入者の公平性を保っています。

近年は、生活習慣病が若い年代でも発症する可能性があり、病気やケガをする前なら、割増保険料や保障の不担保など不利な条件を避けて加入できます。

保険種類の選択肢が豊富|健康だからこそ種類が多い

健康リスクの低い20代は、他の年代に比べて保険の選択肢が多岐に渡ります。たとえば、20代に選ばれる保険商品には、以下のような保障が挙げられます。

とくに、死亡保険や医療保険は、加入する20代本人の健康状態が問われやすい保険商品です。健康リスクの低い20代なら、持病や既往症を気にせず、加入できる保険商品としてピックアップできます。

しかし、30代・40代になると、健康診断で指摘を受けたり生活習慣病で通院していたりすると、健康上の理由から加入できる保険商品は限られます。

ライフプランをもとに加入できる保険商品の幅が広いのは、20代の大きなメリットだと言えるでしょう。

生命保険に加入して20代が感じやすいデメリット

20代が生命保険に加入したとき、デメリットだと感じやすいポイントを2つ紹介します。

当たり前のことでも、意外とデメリットに感じてしまいがちなケースです。生命保険を検討する際は、事前に確認しておくと失敗を防げるので参考にしてみてください。

保険料が負担になる

社会人となり、お金を自由に使える20代は、生命保険に加入することで保険料が発生することが負担と感じやすい傾向があります。生命保険の存在理由を理解していても、毎月の保険料は金額を問わず「もったいない」と感じているようです。

20代が生命保険に加入する際のデメリットとして保険料を理由に挙げるのは、自由に使えるお金が減るからだと考えられます。しかし、ケガや病気、万が一に備える生命保険は、iPhoneが壊れたときの補償や、PCにインストールするウイルスソフトと同じです。

必要であるからこそ、私たちはお金を投資します。生命保険に加入することで、保険料負担がデメリットと感じるときは、改めて生命保険の必要性を考えてみてください。

必要な保障に加入していない場合がある

20代が生命保険を検討するとき、誰かに勧められて加入するケースが多くあります。親や親せき、知り合いが保険会社に働いていたり、勤務先で保険会社から勧められたりすると、必要な保障に加入できていない場合があるため注意しておかなくてはなりません。

たとえば、会社員として働く20代には、健康保険や退職金制度があります。健康保険には、働けなくなったときの傷病手当や高額療養費制度があり、必要以上に保障額を大きくする必要はありません。

ただし、傷病手当は通算1年6ヶ月までしかカバーできず、1ヶ月あたりの手当も給与の60%程度です。

長期療養になるリスクを考えると、働けなくなったときの収入減の保障や治療で必要となる高額な費用の備えが必要だと言えます。

生命保険で保障内容を決める際は、公的保険やライフイベント、環境や経済状況など、さまざまな要因を挙げて考える必要があります。しかし、残念ながら必要保障額をもとに生命保険の内容を決めている20代は多くありません。

このような背景から、20代は生命保険を選ぶときのポイントを知らない人が多いことが、生命保険に加入する際のデメリットだと考えられます。

20代で生命保険に加入すべきか悩んだときのポイント

20代で生命保険に加入すべきか悩んだときのポイントは3つあります。

- 加入目的が明確にあるか

- 無理なく保険料が支払えるか

- 公的保険や貯蓄でリスクに備えられるか

20代だからこそ、自身の必要性をしっかり把握したうえで、加入すべきと判断してから生命保険を検討していきましょう。

加入目的が明確にあるか

生命保険加入の際には「なぜ保険に入るのか」という目的を明確にすることが大切です。

生命保険は不測の事態に備えるための防波堤であり、自身を取り巻く環境によって検討すべき保障内容や加入の有無は大きく異なります。

たとえば、建設現場で働く人はケガへのリスクに備えて、医療保険や就業不能保険の必要性が挙げられます。家族がいる場合は、死亡保険の加入も検討が必要です。

また、保険の加入期間もライフスタイルによって影響されます。子どもが成人するまで備えたいのであれば、終身保険ではなく保険料が比較的安い定期保険も選択肢のひとつです。

加入を決める際には「なんとなく」ではなく、目的を明確にしたうえで、必要な保障を伝えられる状態にしておくことがおすすめです。

無理なく保険料が支払えるか

20代は就労年数が浅いため、経済的余裕がなく、目の前の生活を優先させる傾向にあります。保険料は毎月の負担となり、支払えなくなると保険契約は失効し保障の意味を持ちません。

早期で解約すると、解約返戻金は支払った保険料を大きく下まわる「元本割れ」を起こします。必要な生命保険に加入しても、失効や早期解約に至ってしまっては、損をするばかりです。

生命保険を検討する際は、経済状況をしっかり把握し、家計を圧迫しない程度の保険料に抑えることが大切です。保障が手厚すぎると保険料は高額化します。必要な保障を無理のない保険料に留められるよう、保険商品を比較しながら検討することをおすすめします。

公的保険や貯蓄でリスクに備えられるか

公的保険とは国や地方自治体が運営する保険であり、健康保険や年金制度として全国民の加入が義務付けられています。

そのため、病院で診察を受けても、健康保険があれば医療費は一般的に3割負担です。障害状態となったときには、障害年金を受給できるため、最低限の生活費を確保できます。

しかし、20代でがんになったときは、がん治療や再発防止など長期の治療が必要です。がん治療で先進医療を選んだ場合、治療方法によっては全額自己負担となり、数百万円の先進医療技術費を支払わなければなりません。

自由診療になると健康保険は使えず、預貯金だけでは不足する可能性が高いなら、もしもの高額治療に備えて医療保険に加入する必要性が生まれます。

生命保険に加入する際は、公的保険にはどのような保障があるのかを理解し、それでも不足する場合の必要保障を計算して加入の必要性を検討してみてください。

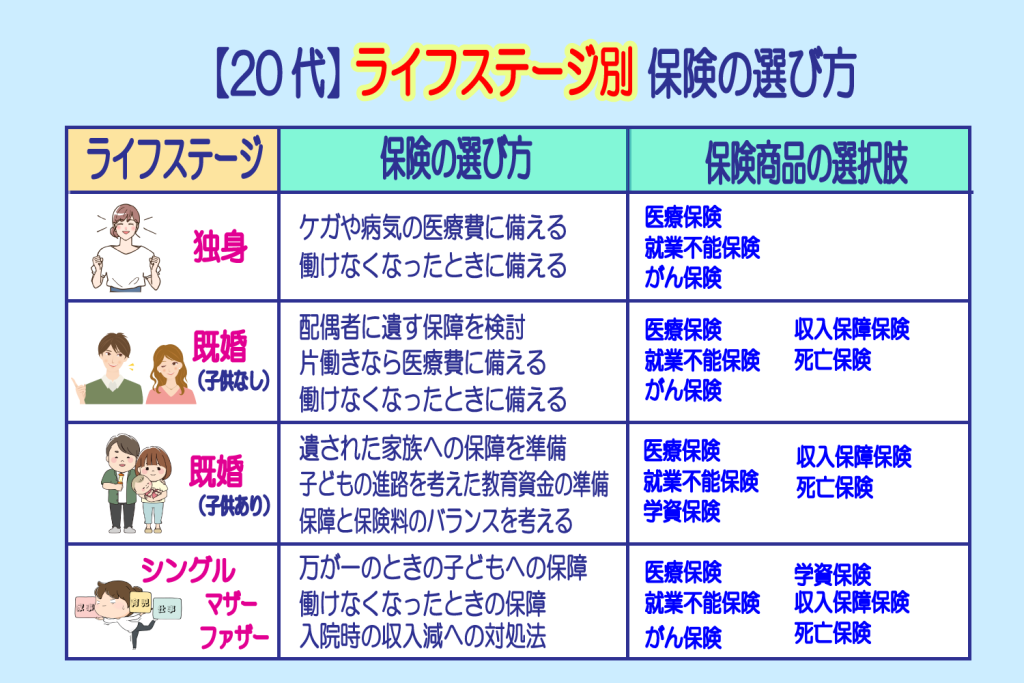

【ライフステージ別】生命保険の選び方

同じ20代でも、目的や生活環境によって生命保険の選び方は変化します。

そこで、ここからは20代のライフステージ別で生命保険の選び方を紹介します。

【独身】20代で検討してみても良い生命保険

- 入院や手術に備える「医療保険」

- 働けなくなったときに備える「就業不能保険」

- がんと診断されたときに備える「がん保険」

20代独身の場合、健康リスクは低く生活を支えるべきパートナーがいないため、「まだ保険は必要ない」と感じる方も多いでしょう。しかし、病気やケガは年齢に関係なく突然訪れるものです。

また、上記に加えて将来のセカンドライフに備えた生命保険も検討してみると良いでしょう。

たとえば、終身保険は一生涯の死亡保障ですが、貯蓄型保険のため資金が必要なときに解約すると、解約返戻金を受け取れます。解約しなければ死亡保障として持ち続けることも可能で、一生涯保険料が変わらないため、早く加入すればするほど保険料がお得です。

独身で過ごす20代は、最低限のリスクに備えつつ、余裕があれば将来を見据えた貯蓄を検討してみてください。

【既婚(子どもなし)】20代でも検討しておくべき保険商品

- 入院や手術に備える「医療保険」

- 働けなくなったときに備える「就業不能保険」

- がんと診断されたときに備える「がん保険」

- 万が一に備える「死亡保険」

- 遺されたパートナーの生活を支える「収入保障保険」

結婚は、ライフスタイルや責任が変化します。パートナーとの将来やその後のライフプランを考えるうえで、保険加入や見直しは、パートナーの生活を守るためにも大切なステップです。

20代の既婚者は、人生設計の土台を築く大切な時期だと言えます。そのため、将来へのビジョンを明確にしながら、必要保証額を確認し、家計に大きな影響を与えない範囲で検討してみてください。

【子どもあり】20代でも加入すべき保険商品

- 入院や手術に備える「医療保険」

- 働けなくなったときに備える「就業不能保険」

- 子どもの教育費を計画的に積み立てられる「学資保険」

- 万が一に備える「死亡保険」

- 遺された家族の生活を支える「収入保障保険」

子育て中の20代は、保護者として尊い命を守る責任があります。そのため、子どもの将来を考慮したうえで、その時々で必要な保障を準備しなければなりません。

小さな子どもには公的な医療保障が利用できます。将来必要となる教育資金は、早めに準備を始めることが大切です。また、保障内容と保険料のバランスも考える必要があります。家計の負担になりすぎると、日々の生活が苦しくなってしまいます。

なお、一家の大黒柱は、子どもやパートナーを支えるために高額な保障が必要です。しかし、適切な必要保証額は年々減額されていくものです。子育て中の20代には、教育費やマイホームの購入など、ライフプランを叶えるためにも、必要保障額を基準に生命保険を考えることをおすすめします。

【FPのおすすめ!】20代で生命保険を検討するときのステップ

20代で生命保険を検討する際は、いきなり加入を前提にするのではなく、まずは自分自身を知り、必要な生命保険を選ぶことがおすすめです。

20代には、将来の夢や目指すライフプランの道が多くあることでしょう。目標とするライフプランやお金の動きを「見える化」して、自分自身の将来をシミュレーションしてみてください。

必要保証額は、人それぞれ異なります。ライフプランや経済状況に沿って、必要保証額がどれくらいになるのか試算してみましょう。

なお、必要保証額を試算する際は、公的保障も含めて、自身で準備すべき保障を考えることが大切なポイントです。

保険商品は、「貯蓄型」と「掛け捨て型」に分類され、どちらを選ぶかによって保険料に大きな差が生まれます。また、保障期間が10年なのか20年なのか、それとも終身なのかによって、メリットやデメリットが異なります。

必要保証額に合わせた保険商品と、ライフステージに合わせた保障内容は、慎重に検討しつつ決めるようにしてください。

どの保険会社も、終身保険や定期保険、医療保険など、類似する保険商品を販売しています。しかし、保険会社によって詳細な保障内容には違いがあります。

小さな違いが「保障されるor保障されない」につながり、トラブルを招く恐れがあるため、比較しながら検討することが大切です。

保険会社にもFP(ファイナンシャルプランナー)は在籍していますが、自社の商品を販売することが仕事です。また、保険会社の外交員は、他社の誹謗中傷が厳禁であるため、複数の保険商品を比較しながら説明することを避けてしまいがちです。

しかし、実際に加入するのは20代のあなたです。そのため、比較しながらポイントを説明してくれる独立系FPへの相談をおすすめします。

キャッシュフロー表やライフプラン表などから、自身に必要な保障を準備するなら、W&D-Writer&Design-のFP相談がおすすめです。シミュレーションによって、お金の動きを「見える化」するため、無駄のない生命保険の加入方法をご提案しています。

ライフプランに合わせて、20代から上手に生命保険へ加入する際は、お気軽に無料相談をご活用ください。

\ 尼崎市 ファイナンシャルプランナー /

20代が生命保険の加入を検討する際によくある質問

ここからは、20代が生命保険に加入する際に、よくある質問を紹介します。

20代は生命保険に入るべき?

20代が生命保険に加入すべきかどうかは、環境によって異なります。

扶養している家族がおらず、自分自身のことだけ考えるなら、生命保険は必要ありません。ケガや病気で入院しても、預貯金で医療費と生活費を賄えるなら、医療保険への加入も必要性は低いと言えます。

ただし、守るべき存在がいるなら、生命保険に加入すべきだと言えます。配偶者や子ども、仕送りしている親がいるなら、経済状況と照らし合わせて検討する必要があります。

20代なら医療保険だけ加入していれば大丈夫?

20代は、死亡リスクよりもケガや病気へのリスクの方が高いと考えられます。

若くて体力がある20代だからこそ、現代の医療技術なら療養や闘病の道へ進むケースが多いからです。医療保険を検討する際は、入院や手術、がん保障や先進医療など、保障期間や保障内容を比較してみることをおすすめします。

20代の男性と女性では加入する保険種類に違いがある?

20代の男性と女性では、おすすめする保険商品の種類は異なります。

20代の男性は社会に出て、同僚や先輩の付き合いが増え、不規則な生活になりがちです。ついつい深酒になったり、お酒を飲む機会が多かったりすると、生活習慣病のリスクは高まります。

また、家族に生活習慣病を患っている方がいる場合、幼少期より同じ生活を送ってきたことからも、リスクはより高めだと考えられます。20代の男性が生命保険を検討するなら、糖尿病や高血圧など、生活習慣病の保障を充実させておくことをおすすめします。

一方、女性は20代から子宮内膜症や子宮筋腫のリスクが高くなります。子宮内膜症とは、月経痛によって日常生活に支障が出たり、不妊症になったりする可能性がある病気です。将来、出産を考えているなら手術で膿疱や筋腫を取り除くケースがあります。

そのため、20代女性は女性特有の病気に対して、保障を充実させておくことがおすすめです。

20代で貯蓄型の保険に入った方がお得?

貯蓄型保険には、終身保険や個人年金保険などがあり、保険料は変わらないことが一般的です。そのため、1歳でも若いうちに加入した方が保険料はお得です。

ただし、近年は貯蓄方法が多様化しており、将来に向けた貯蓄を検討するなら、一度立ち止まって考えてみてください。

将来に向けて資産形成するだけなら、NISAやiDeCoの活用もおすすめです。期間や運用などを確認しつつ、生命保険の貯蓄型と比較してみると、ニーズに合った貯蓄方法が見つかりやすくなります。

まとめ

20代でも、守るべき人がいるなら生命保険を検討すべきだと言えます。

ただし、生命保険に加入する際は、不必要に高額な保障を選ばず、必要な保障と生活に影響を与えない保険料設定がおすすめです。万が一に備えた保障は、いざというときに役立てるため、継続していくことが大切です。

20代で、どのような生命保険に加入すべきか悩んだときは、保険の知識が豊富な独立系FPへご相談ください。

経済状況やライフプランに合わせて、適切な保険プランを提案してもらえます。

ライフイベントやライフステージなど、目指すべきものがあるとき、生命保険は最適なプランを選ぶことが大切です。W&D-Writer&Design-では、ライフプランニングを得意としており、1人ひとりのキャッシュフロ-表で、将来の予測が立てやすくなります。

オンラインによる相談は、ご自宅から足を運ぶことなくお金の悩みを相談できます。なお、初回相談は無料ですので、ぜひお気軽にご活用ください。

FPに相談するなら

W&D-Writer&Design-

独立系FPは、中立な立場でアドバイスをする専門家です。

お金の問題を切り離して人は生きることができません。

お金に関して少しでも不安があれば、ぜひご相談ください。

お金の相談って誰にしたら良いのかわからない・・・

そんなときは、独立系FPに相談すると中立な立場に立って、悩みを解決することができます。

「でも、お金の悩みってどんな内容?」

「料金を支払ってまで相談する必要がある?」

FPは保険や税金、投資や不動産、家計に関する内容まで、幅広いお金に関する知識を持っています。

そのため、専門的な勉強が必要となる知識と経験をもってアドバイスが可能です。

確かにお金を支払ってまで相談することには、抵抗を感じてしまうことでしょう。

それなら、まずは独立系FPの無料相談を利用して、専門的な知識でアドバイスしてもらえるのかをプロに聞いてみてはいかがでしょうか。

| FP相談 | W&D -Writer&Design- | 一般的な 独立系FP |

|---|---|---|

| 相談料金 | 初回無料 | 有料 |

| ライフプラン表 | 作成可能 | 作成しないFP相談がある |

| キャッシュフロー表 | 作成可能 | 作成しないFP相談がある |

| 家計に関連する相談 | FPごとに専門が異なる | |

| 相談方法 | 訪問 オンライン | 事務所 訪問 オンライン |

無料の初回相談では、どのような悩みがあるのかを教えていただきます。これは、漠然とした悩みの中心は何が原因なのかを分析するためです。

相談内容ごとに、改善が必要な部分などをアドバイスさせていただきます。

その後、改善などに対して詳しく分析していくとき、必要に応じてライフプラン表やキャッシュフロー表を作成し、見える変化をご提案させていただきます。ただし、各資料作成には費用が発生します。

「中立な立場の専門家に相談したい」と思ったら、W&D-Writer&Design-の無料相談をご利用ください。